扶養控除等(異動)申告書を確認する際の注意点

配偶者控除および配偶者特別控除の大幅な見直しによって、今年の年末調整では申告書の様式が変更され記述事項が変わります。経理担当者は、従業員への注意喚起と、提出された申告書に記載漏れや不備が無いかよく確認しましょう。

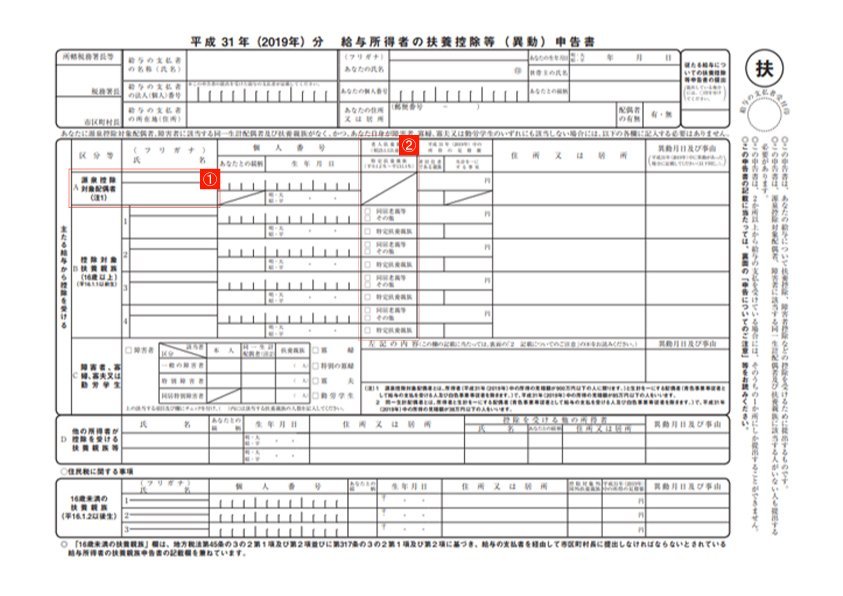

①源泉控除対象配偶者欄の確認

A源泉控除対象配偶者欄(①)にきさいされる配偶者は、納税者本人と生計を一にする配偶者で、その年中の所得の見積額が、納税者尾んにんが900万円以下(給与収入のみの場合、年収1,120万円以下)で、葉一宮者が85万円以下(給与収入のみの場合、年収150万円以下)の人です。

②控除対象扶養親族欄の確認

1)特定扶養親族の対象者がいる場合

控除対象扶養親族欄には、16歳以上の不要親族が記載され、そのうち19歳以上23歳未満の人については、特定扶養親族のチェックを確認します。(②)

16歳未満の扶養親族については、申告書の最下欄にある住民税に関する事項欄の記載を確認します。

2)老人扶養親族の同居老親等の記載

満70歳以上の老人扶養親族に該当する人がいる場合は、同居老親等またはその他のいずれかにチェックの有無を確認します。(②)

本人またはその配偶者の父母や祖父母等直系尊属で常に同居している人は、同居老親等(控除額58万円)になり、それ以外は、その他(控除額48万円)になります。

【注意点】

常に同居している老親等が、病気で入院し別居になった場合は、「同居老親等」になりますが、老人ホーム等に入所している場合は「その他」になります。

③所得の見積額に注意

所得の見積額については、年初に見積った所得額が記載されています。

妻や子供のパート・アルバイトの所得の見積の記載について、確定額では控除の対象から外れてしまう場合があります。

この場合、税務署から源泉所得税の不足分の確認があり、会社はその従業員から不足分を徴収し納めることになります。この点は従業員に特に注意喚起しましょう。

- カテゴリー

- 年末調整業務はここに注意

- タグ

- 年末調整