特例事業承継税制の特例承継計画の記載内容とは?

業承継の際の贈与税や相続税の納税を猶予する特例事業承継税制を受けるためには、平成30年4月1日から2023年3月31日までに「特例承継計画」を都道府県に提出し、確認を受ける必要があります。

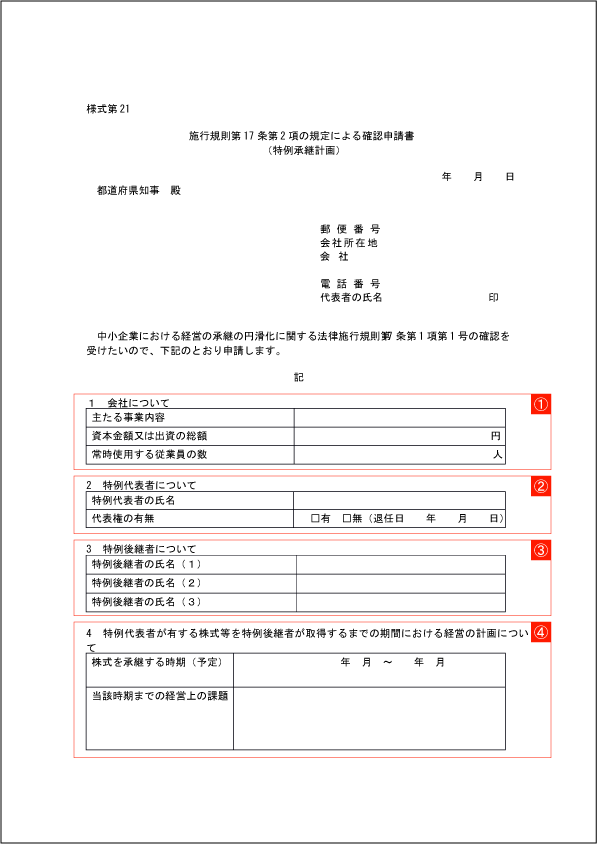

特例事業承継税制における「特例承継計画」(様式第21「施行規則第17条2項の規定による確認申請書」)は、以下のような内容です。

①会社について

「主たる事業内容」「資本金額または出資の総額」「常時しようする従業員の数」の欄にそれぞれ記載します。

「常時使用する従業員のカズ」とは、「攻勢年金保険の標準月額報酬決定通知書」または「健康保険の標準月額報酬決定通知書」に記載された被保険者の数から、使用人兼務役員を除く役員のカズを差し引いた人数です。認定経営革新等支援期間から指導・助言を受けた日における人数を記載します。なお様式は自由で「従業員数証明書」の添付が必要です。

②特例代表者について

先代経営者である特例代表者の氏名と代表者の有無を記載します。

「特例承継計画」の確認申請をする時点において、先代経営者を有していてもいなくても問題はありません。

③特例後経営者について

特例後経営者の氏名は、最大3名まで記載することができます。

特例後継者として「特例承継計画」に記載されていない者は、特例の認定を受けることができないので注意しましょう。

当初記載していた特例後承継者に関与した場合、原則として認定申請時まで、または認定申請と同時に特例承継計画の変更確認申請書の提出が必要になります。

【注】特例後継者が特例事業承継税制の適用を受けた後、当該特例後継者の変更はできません。ただし特例後継者を2人または3人記載しており、株の贈与・相続等を受けていない者がいる場合は、その特例後継者に限り変更可能です。

④特例代表者が有する株式等を特例後継者が取得するまでの期間における経営の計画について

「株式を承継する時期」の欄に記載する必要があるため、先代経営者は承継時期を計画作成までに決め、承継の決意をしておく必要があります。

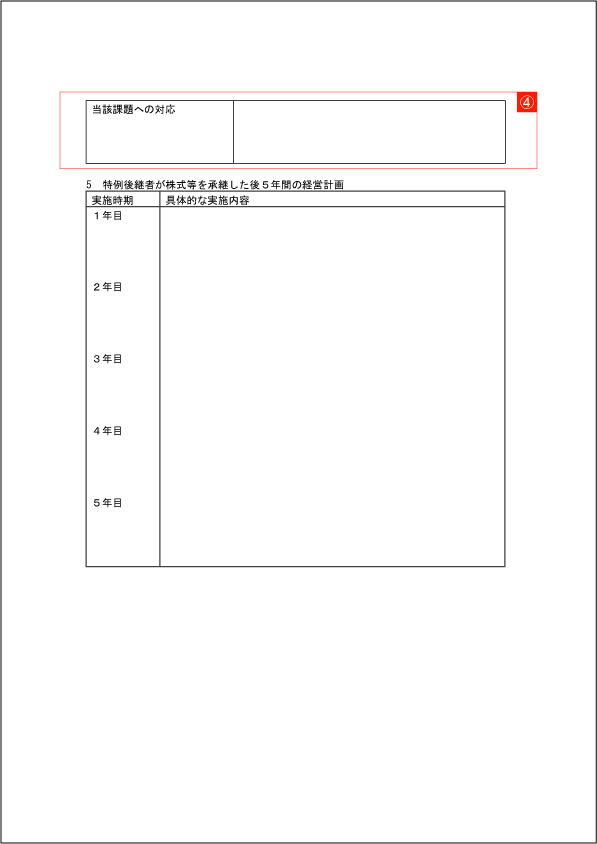

「当該時期までの経営上の課題」の欄には、会社の経営上の課題を具体的に洗い出し記載します。「当該課題への対応」の欄には、その課題を解決するための具体的な行動計画を記載します。これからは、先代経営者と後継者・経営幹部が一緒にSWOT分析、PPM分析等で会社の現状を分析し、将来成功できると考えられる分野に経営資源を集中するところから明確化されます。

なお株式等の贈与・相続等の後に「特例承継計画」を作成する場合や、既に先代経営者が役員を退任している場合には、その子会社等に関しても記載します。